En del av mig är en så kallad utdelningsinvesterare. Jag köper aktier som ger utdelning. Ger aktien en hög utdelning behöver den bara följa inflation eller knappt ens det. Vid lägre utdelning behöver man en utdelningstillväxt för att på sikt komma upp i vettiga nivåer eller bibehålla för att kompensera för inflation.

Som investerare gör jag många misstag. De görs med egna pengar och lärdommarna är mina egna. För att underhålla publiken och för att persistera mina tankegångar finns denna blogg.

Genom åren har man då och då köpt in sig i bolag som ofta inte hållt måttet och gått dåligt och sänkt sin utdelning. Vad har de gemensamt och kan man undvika dem när man arbetar högt upp i utdelningsatmosfären?

Det mest naturliga är att inte köpa ”högutdelare”, men det är liksom lättare att föreställa sig att man kan livnära sig i en avlägsen framtid på en portfölj som genererar 6 % direktavkastning än en som ger 1 %.

Utdelningssänkningens anatomi är något jag har kommit på under dessa år jag varit verksam inom ”high yield” från år 2009. Anatomin består i grova drag av tre steg:

- Rykten om en sänkning.

- Själva sänkningen

- Aftermath / Epilogen.

Rykten om en sänkning!

Rykten sprids lätt i aktievärlden. Finns många som kan tänkas tjänas pengar på om en aktie går upp eller ner. De som blankar en aktie(lånar, säljer och köper tillbaka billigare) har allt att vinna när de ger sig på utdelningsaktier som inte presterar. Går verksamheten svagt och utdelningsandelen närmar sig ohållbara nivåer är det en varningsflagga. Bolag som är tillsynes är stabila med en hög fast uthållig utdelningsandel där verksamheten går ”OK” kan ändå tvingas sänka sin utdelning. Det är i de fall verksamheten är högt belånad. Sänkning av kreditbetyg kan trigga en lavin av händelser som resulterar i högre räntor och snabbare amortering. För att klara detta kapas eller avskaffas utdelningen. Får marknaden nys om detta går aktien sakta men säkert ner. Det är här ”smart money” har sålt eller blankat.

Utdelningen sänks!

I denna fas berättar bolaget att verksamheten inte går så bra som förväntat. Kan beror på att något stort förvärv gjorts eller att bankerna vill ha högre räntor, säkerhet och snabbare amortering. För att rädda bolaget sänks utdelningen eller t.o.m slopas helt. Denna fas är att förvänta om man följt med den föregående fasen där rykten om en sänkning florerade. För många kommer det dock som en blixt från klar himmel! Många aktieägare sitter inte dagarna i ända och läser nyheter eller följer mer eller mindre lustiga Twitter personligheter. De som är snabbast säljer alla utdelningssänkare på ren reflex. Bort med ”skräpet” heter det. Dagen före var det ett ”fint” bolag. Kursen tar ofta en omedelbar smäll. Tvåsiffrig nedgång är inte ovanlig. Om bolagets enda ”värde” är vad de kan dela ut i framtiden så är det högst förståeligt att marknanden sänker värdet.

Aftermath!

Epilogen på äventyret om den sänkta utdelingen är att ”svansen” av aktieägare sakta men säkert inser att flödet av kontanter har börjat sina. Vad skall man göra då? En del ger upp och säljer, andra köper mer och hoppas bolaget repar sig. Av vad jag har observerat(helt ovetenskapligt gjort) trendar aktiekursen ner ett bra tag efter ”händelsen”

Nedan följer några exempel på utdelningssänkningens anatomi.

Altagas

Altagas är ett kanadensiskt bolag som sysslade med vattenkraft, pipelines och behandling samt lagring av gas. Bolaget hade under en lång tid en stadig verksamhet med sakta stigande utdelningar av ”high yield” karaktär som delades ut per månad. Ett riktigt fint bolag. Tyvärr fick de storhetsvansinne och köpte Washington Gas med lånade pengar. Bankerna blev inte glada så de fick rea ut tillgångar och sänka sin utdelning.

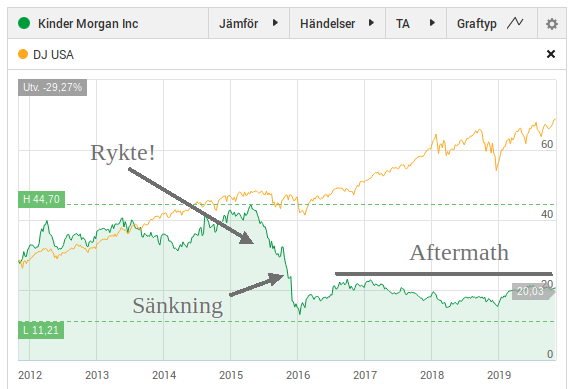

Kinder Morgan

Kinder Morgan är en amerikansk olje och gas pipeline gigant som under långtid belånade sig och köpte mer och mer pipelines och andra relaterade verksamheter. Sista bolaget som köptes var någon promille av tidigare tillgångar men det var tuvan som stjälpte lasset. Kinder Morgan fick sänka utdelningen med 3/4!. Blev några besvikna aktieägare…

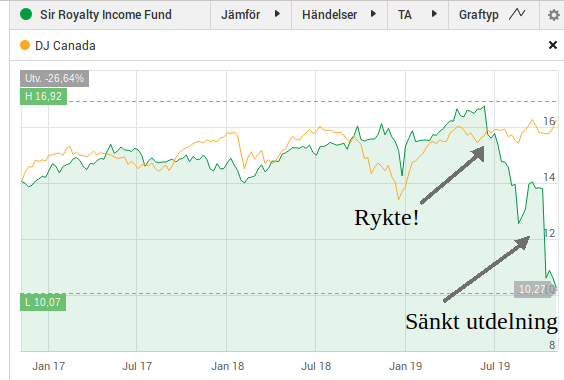

SIR

SIR är ett bolag som tar in royalties på olika restauranger och skickar dem vidare till nästan 100 %. Gick en längre tid rykten och pålästa kunde se att det gick sämre. Utdelningen sänktes.

Skanska

Det svenska byggbolaget Skanska hade några dåliga affärer. Skulle de sänka utdelningen? Många trodde inte det. Bolaget valde att sänka. Besvikelse uppstod och kursen dök. Tittar man tillbaka i backspegeln har kursen sedan bottennoteringen efter sänkningen gått riktigt bra. Kanske kan det beror på att Skanska är ett bolag i Lundbergsfären och Fredrik Lundberg slösar inte med utdelning i onödan.