Året 2023 har börjat med en rivstart. Största köpen var två poster i Bico och Vestum. De såldes sista veckan 2022 för att kvittas mot det årets aktievinster. Passade på att runda av posterna uppåt. Alltså har jag relativt sett ökat i Bico och Vestum. Anledningen är att jag tror att det i det korta kan komma en rekyl uppåt då kursen för dessa två bolag gick riktigt dåligt under 2022. I det långa är det väl hugget som stucket om det blir bra investeringar. Bico kan kanske bli en ny hype och då åker de nog ur portföljen. Vestum kan kanske tugga på och bli ett större bolag. Mycket hänger på hur VD Conny Ryk kör bolaget. Mindre trixande med siffrorna, pengar på sista raden och lite utdelning hade uppskattats.

Köp:

ADDvise Group A

Köpte en minimal post i ADDvise Group. Blev A aktier då de är i paritet med B. Tjänade en rejäl hacka förra året, motsvarande ca en procent av portföljvärdet brutto under 2022 på att handla i aktien. Tror inte det går att göra om men blir det en spread mot B så säljer jag av.

Aker BP

Har tidigare ägt lite aktier i Aker BP via Byggkassan som erhöll dem som dellikvid när Lundin Energy växlades in mot aktier i Aker BP och Orrön samt en liten slant in på depån. De ger bra utdelning som betalas 4 ggr per år. Bolaget är smarta nog att ha låg skuldsättning och höga olje och gas priser hjälper till att hålla en hög utdelning. Volatil aktie och utdelning.

Alfa Laval

Köpte in en liten post i detta fina verkstadsbolag. Kursen följer index ganska bra om än lite bättre. Låg men ökande utdelning och rätt hög värdering gör att man får jobba in sig i aktien på sikt.

Atlas Copco B

Ett allt igenom kvalitetsbolag. Men vem vet kanske håller de på som Ericsson utan att man vet något? Tills dess så är de kvalitet.

Clas Ohlson B

Gubbdagiset som har en fot i att sälja kina import i butik och andra foten om än mindre är att sälja kina import på nätet. Hög utdelning men det har sina risker. Konsumenten är visst trött i år och lär köpa mindre. Jag är kund hos dem och gillar att köpa hos dem på nätet. Tyvärr blir det rejält med skräp av allt emablage så miljövänligt är det inte.

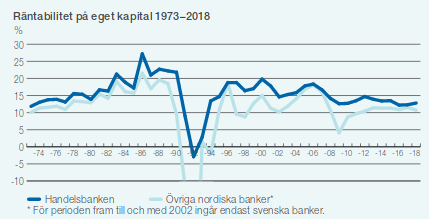

Handelsbanken A

En trött och trög bank som tror de har en bra weblösning till sina kunder. Det har de inte. Finansiellt stabila har de varit under lång tid. Hoppas på lite högre utdelning. Köpte en liten post. Har sedan många år tillbaka en OK exponering mot dem genom Lundbergs och Industrivärden.

Oxford Lane Capital Corp

En ren chansning att de är bättre än de ser ut att vara. Extremt hög utdelning så det är en value trap. Hoppas det är en långsamfälla. Hittade bolaget hos bloggaren Snålgrisen som ligger betydligt tyngre än jag någonsin kommer våga. Kan tänka mig att ha 50 till 100 punkter i bolaget.

Main Street Capital Corp

Ett amerikanskt ”investmentbolag” som delar ut pengar per månad. Ger bra utdelning som sakta har stigit de senaste åren.

Orrön Energy

Lundin familjens satsning på förnyelsebar energi inom främst vindkraft. Efter att ha köpt in Slite får de mer muskler inom projektering. Ser innehavet som en hedge mot höga elpriser. Köpte in första posten i Byggkassan på 6-7 kr. Kommer sälja dem och som nu lägga Orrön innehavet i vanlig aktiedepå. Betala knappt en procent netto per år är lite tråkigt om man har dem i en ISK.

Peyto Exploration & Development Corp

Peyto var ett av de första bolagen jag köpte i Kanada. Köpte det på topp(kursen alltså, inte formen på bolaget) och kassarade in regelbundna utdelningar som roligt nog kom varje månad. Sedan dess gillar jag månadsutdelningar.

Priset på gas sjönk stadigt och bolaget fick skära ner på utdelningen. Månadsutdelningarna är nu tillbaka och aktien har börjat stiga igen. Säkert sätt att kanske förlora pengar men nu får man stålsätta sig att det är ett bra läge att ha en liten bevakningspost. Får va på hugget och utöka när aktien kostar 1/3 av dagens kurs, utdelningen är inställd och gasen är gratis…

Tele2 B

Köpte mer aktier i den trötta telekomfirman Tele2. Hoppas utdelningen står sig någorlunda. Gör den inte det är det en klar sälj.

Försäljning:

Prosus NV

Blev en liten förlust på att sälja Prosus. Bolaget är en diversehandel av techinnehav där tyngsta posten består av ett massivt innehav i kinesiska Tencent. Just detta innehav lockade till ett inköp. När tech studsar tillbaka är det ett bra innhav att äga men jag är ett mycket litet innehav så det fick ge mental plats åt Orrön. Man orkar bara med ett fåtal bolag som ger liten eller ingen utdelning.